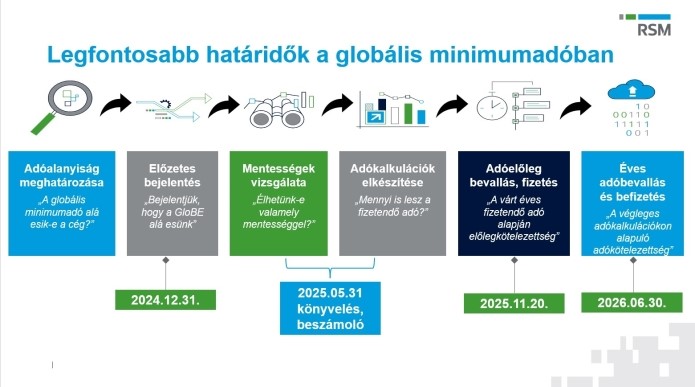

Az OECD Második Pillérének megfelelő globális minimumadó szabályai 2023. december 31-től hatályba léptek. Különösen fontos időszak 2025 első fele, ugyanis az előzetes bejelentés után több időigényes lépéssel is kell számolni az elkövetkező hónapokban. Az alábbi összefoglaló útmutatóval bemutassam azokat a szükséges teendőket, amelyek teljesítésével csökkenthetők a hibalehetőségek.

1. Globális minimumadó-alanyiság vizsgálata és előzetes bejelentés:

A naptári évhez igazodó pénzügyi évvel rendelkező adózóknak 2024. december 31-ig kellett benyújtaniuk az előzetes globális minimumadó bejelentési nyomtatványaikat a NAV felé.

A nem naptári év szerint működő adózók számára a GloBE bejelentést az adott adóév kezdő napjától számított 12. hó végéig kell benyújtani.

2. Globális minimumadó mentességi szabályok vizsgálata:

Miután az adózók benyújtották az előzetes adatszolgáltatási bejelentéseket, következő lépésként javasolt a különféle mentességi rendelkezések vizsgálata. Az átmeneti időszakban (2024–2026, amennyiben a naptári és a pénzügyi év megegyezik) az MNE magyar csoporttagjai az átmeneti CbCR Safe Harbour szabályok előnyeit élvezhetik, ha együttesen teljesítik az alábbi három teszt egyikét az adóévi országonkénti jelentés (CbCR) adatai alapján:

- De Minimis Teszt: az adóévi összes bevétel kisebb, mint 10 millió euró, és az adóévi adózás előtti eredmény kisebb, mint 1 millió euró Magyarországon; vagy

- Egyszerűsített tényleges adómérték (ETR) Teszt: az üzleti évben az egyszerűsített magyar ETR eléri az átmeneti rátát (a 2024-es üzleti évben a 15%-ot) Magyarországon; vagy

- Rutin profit teszt: az adóévi adózás előtti eredmény nem nagyobb, mint a csoporttagokra számított gazdasági jelenléten alapuló nyereségkivétel (SBIE) összege Magyarországon.

Amennyiben egy vállalatcsoportnak több magyarországi tagja is van, ezeket a kritériumokat kollektíven szükséges értékelni. Amennyiben a csoporttagok nem alkalmazzák az átmeneti CbCR Safe Harbour mentességi szabályokat egy olyan pénzügyi évben, amelyben a vállalatcsoport a GloBE szabályok hatálya alá tartozik, akkor az azt követő években sem lesz jogosult ezen Safe Harbour mentességi szabályok alkalmazására. Ezért kiemelten fontos, hogy a mentesülési lehetőségek elemzését már a 2024-es pénzügyi évre vonatkozóan megtegyék az adózók.

3. A GloBE adókötelezettség kiszámítása és könyvelése:

Amennyiben az MNE csoport magyarországi csoporttagja nem jogosult semmilyen mentesség alkalmazására, gondoskodni kell a kiegészítő adókötelezettség kiszámításáról az OECD modell szabályok, az EU-s és a magyarországi globális minimumadó szabályozás előírásai szerint.

A kiegészítő adó megfizetése és bevallása csak 2026-ban esedékes, illetve a kapcsolódó adóelőleg bevallására és megfizetésére 2025 novemberéig kerül sor, a 2024-es pénzügyi év kiegészítő adókötelezettségének számszerűsítésével nem érünk rá novemberig várni!

A 2024-es pénzügyi évre vonatkozó kiegészítő adókötelezettséget a 2024-es pénzügyi év könyvelésében kell rögzíteni, és az ahhoz kapcsolódó adóráfordítást is szerepeltetni kell a 2024-es pénzügyi beszámolóban.